一、2018年上半年A股IPO回顾

从2014年开始,我国A股IPO可以分为以下四个阶段:

第一阶段(2014.01-2015.06):IPO企业数量逐步提升。

因国内外金融市场波动较大,我国股市在2012年9月再次跌破2000点,10月IPO正式暂停,直至2014年1月才再度重启。重启后当年有124家企业实现IPO,数量开始稳步回升。而2015年6月发生股灾,使得IPO再度被叫停。

第二阶段(2015.06-2016.12):IPO企业数量平稳提升。

2015年底IPO再度重启,开始明显加速,当年223家企业实现IPO。2016年较2015年相对平稳,共计227家企业实现IPO。

第三阶段(2017):IPO数量巅峰时期,创历史新高。

2017年全年IPO数量高达438家,较2016年的227只增幅达92.95%,创造了历史新高。融资额达2301.09亿,较2016年的1496.08亿上涨53.81%,为6年来的新高。

第四阶段(2017.11-2018.06):IPO数量大幅下降。

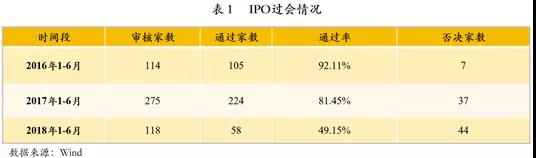

2017年10月,十七届发审委IPO审核逻辑转变,上市家数开始大幅下降。2018年上半年,发审委共审核企业118家,较去年上半年减少了57%;另外有58家企业过会,过会率仅为49.15%。上半年,被否决44家,6家暂缓表决,10家取消审核,IPO被否率为37.29%。

1、2018上半年 IPO过会企业结构分析

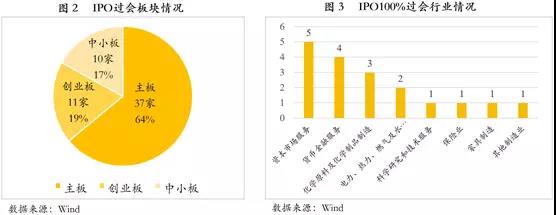

板块分布:2018年上半年主板有37家企业实现IPO,数量和通过率皆为三个板块最高。创业板及中小板通过企业家数及通过率偏低,分别为11家及10家。

行业分布:在所有申报IPO的行业中,资本市场服务;货币金融服务;化学原料及化学制品制造业;电力、热力、燃气及水生产和供应业;科学研究和技术服务业;保险业;家具制造业;其他制造业,这8个行业的过会率为100%。

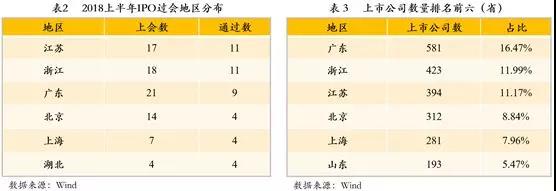

区域分布:2018年上半年A股IPO分布在全国17个省市自治区,以经济发达的沿海地区为主。从IPO家数来看,江苏与浙江最多,均有11家企业成功IPO。对比来看,截止2018年6月30日,上市企业3528家中广东省上市公司最多,占比16.47%远高于其他地区,2-4名分别为浙江、江苏、北京、上海,与2018年上半年IPO过会地区分布情况大致相似。

2、2018上半年IPO被否企业分析:

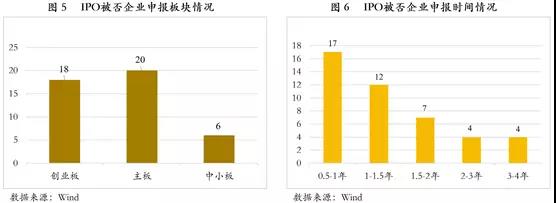

申报板块及排队时间:截止2018年6月,一共有44家企业被否,其中主板有20家最高,创业板有18家紧随其后,中小板数量最少仅有6家。企业IPO排队时间来看,被否企业排队时间明显加快。有17家企业在1年内审核被否,12家企业在1年到1年半以内审核被否。IPO堰塞湖情况逐步缓解。

过会及被否企业利润规模情况:虽然证监会在今年5月18日答记者问时称,对IPO企业的审核政策始终没有变化。但数据显示,实际审核过程中证监会对拟IPO企业的利润门槛大幅提高,7000万利润规模以下的企业被否概率远大于7000万以上的企业。其中利润规模大于1亿的企业过会率为84.31%,而7000万及以下的企业过会率仅为15%左右。

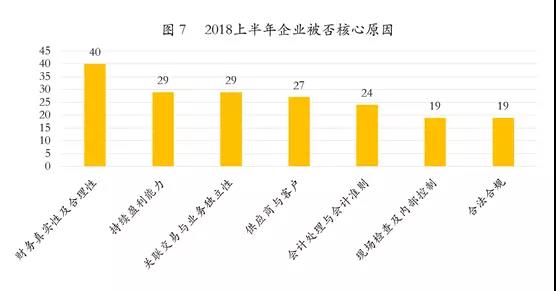

企业IPO被否主要原因:通过2018年上半年企业被否问题及审核结果分析,可以看到除财务情况以外,发审委主要关注关联交易、持续盈利能力、关联交易等问题。其中40家企业涉及财务真实性合理性质疑问题;29家涉及持续盈利能力相关问题;29家涉及关联交易&业务独立性质疑问题;27家涉及供应商&客户相关问题;24家涉及会计处理、会计准则相关问题;19家涉及现场检查问题及内部控制相关问题;19家涉及合法合规问题。

3、2018上半年企业IPO募资情况

2018年上半年,IPO募资总额为922亿,较去年同期降低20.96%,募资额超过20亿的公司有10家,去年同期仅有5家。前20家共计募资额575亿元,占新股上半年募资总额的62.34%。其中排名上半年第一的工业富联IPO募资271亿,是继2015年国泰君安之后最高的IPO首发募资额,A股历史第11位。从行业上来看,制造业企业IPO募资数量最多,达512.75亿。

4、2018上半年新三板市场挂牌、融资及转板情况:

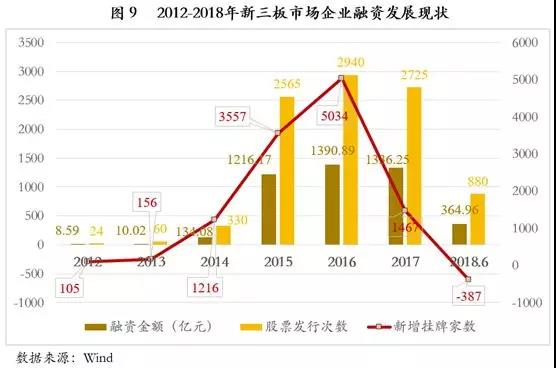

新三板市场自2012年扩容全国发展至2017年,企业挂牌数量及定增融资额实现快速上涨。2015-2017年,平均每年可实现1300亿以上的股权定增融资。但进入2018年后,企业挂牌数量及定增融资额都出现了明显的下滑,截止2018年6月,挂牌企业数量负增长387家,定增股权融资仅实现364.96亿。

新三板转板IPO情况:2018年1-6月,通过证监会发审委的58家IPO过会企业中,13家企业曾经挂牌新三板,占比22.41%,未通过或暂缓表决的企业中,12家企业曾经挂牌新三板。以此计算,2018年上半年,新三板转板IPO企业的过会率52%,略高于上半年上会企业49.15%的过会率。

二、2018年资本市场IPO展望

1、企业IPO“堰塞湖”将持续疏解

自2016年11月IPO审核速度加快以来,待审企业数量开始逐步下降。从2016年11月的665家逐步下降至2017年12月的484家,平均每月减少34家。截至2018年6月30日,待审企业数量降至261家,因部分企业主动撤材料或被劝退等原因,待审核企业将继续减少,IPO“堰塞湖”问题在下半年将持续得到疏解。

2、企业IPO排队时间将持续减少

因“IPO堰塞湖”问题逐步得到缓解,在2018年上半年过会的企业中,有29家企业排队时间在100天至1年之间,占比为50%,平均IPO排队时间仅为1.22年,相较之前的几年,时间明显减少。预计未来IPO排队时间也将会维持在1-1.5年之间。

3、IPO申报企业数量有望增加,过会率有望回升

首先,2018上半年选择主动撤材料的拟IPO企业,基于其财务实现情况及排队时间明显缩短的原因,会从观望态度变为主动申报。其次,从历史上看,IPO过会率不会长期维持在低位。2018上半年企业IPO平均过会率为49.15%,而7月过会率已回升至68.75%。预计2018下半年的平均过会率将在50%-60%,这是既符合金融市场新常态下监管从严的监管要求,又贴近市场预期的平衡点。

4、过会企业净利润最低规模将持续提高。

2018年上半年利润规模小于7000万的企业过会率仅为15%,除此以外,前两个季度的当季度过会企业归母净利润最小值分别为4781万元和8369万元,可以看出IPO过会企业净利润最低规模在逐渐提高。未来,利润规模较小的企业实现过会的几率将更小。

5、新经济“独角兽”有望实现回归

2018年6月6日晚,证监会正式发布实施《存托凭证发行与交易管理办法(试行)》等九份规章及规范性文件,明确了存托凭证的法律适用和基本监管原则,对存托凭证的发行、上市、交易、信息披露制度等做出了具体安排。目前,符合CDR发行要求的企业有阿里、百度、京东、网易、腾讯和小米6家互联网巨头。虽然此前小米、阿里等发行CDR暂缓,但随着A股行情回到正轨,市场承压能力逐步增强,互联网巨头通过CDR回归A股的预期也会逐渐增加。

文/如是金融研究院总裁助理、投行部总监、首席资本研究员张奥平

您必须 [ 登录 ] 才能发表留言!