投资要点

从A股企业营收及盈利增长和净资产收益率角度来看,2024年3Q整体呈现负增长态势,但结构上有所分化。从环比角度来看,Q3较Q2下行压力减弱,盈利增速已经转正。主板相对双创和北证更具优势。国企相对民企抗风险能力更强。净资产收益率仍然保持缓慢下行趋势。从三季报数据来看,多数行业仍然走下行趋势。金融和消费行业表现较好,地产和周期行业表现较差。农林牧渔、非银行金融、电子、食品饮料和电力及公用事业等行业累计同比增速居前。

A股上市公司盈利同比增速

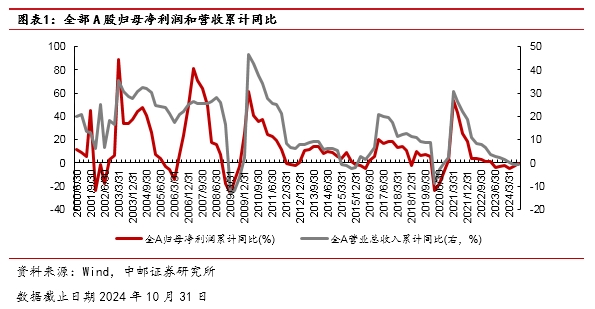

全部A股2024年3Q归母净利润同比增长-0.58%,营业总收入同比增长-0.87%。Q3归母净利润同比增长4.68%,营业总收入同比增长-1.51%。从中可以看到,Q3营业总收入同比增速虽然较Q2进一步下滑,但归母净利润同比增速已经转正。

全部A股盈利走势预测

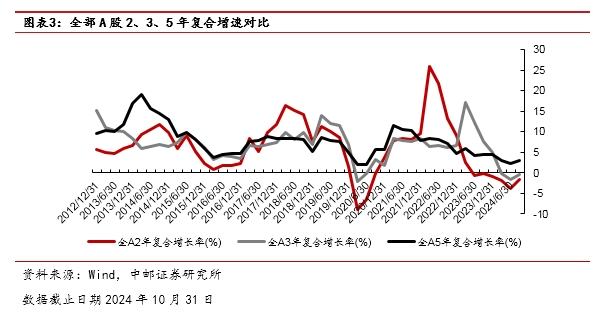

从2年期维度看见顶回落周期基本上走完,后续有望持续回升。从3年期维度看目前几乎已经达到历史3年同比负增长最低值附近,后续仍有望持续回升。从5年期维度看5年期增速在2021年Q1见顶之后走缓慢下行态势,目前也处于触底回升状态。

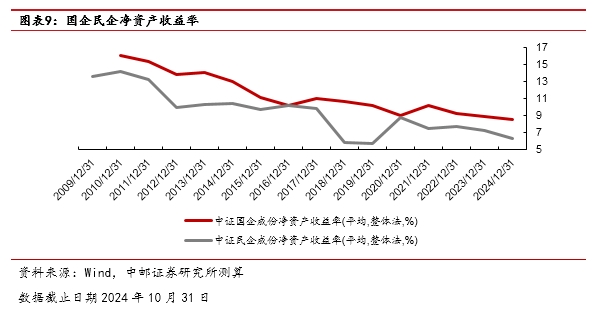

净资产收益率

全部A股2024年3Q净资产收益率(年化)为8.02%,扣非净资产收益率(年化)为7.16%,呈现出逐级下降的趋势。

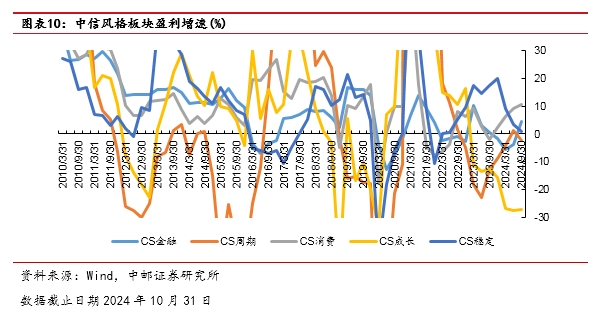

中信风格/板块增速

以中信风格(金融、周期、消费、成长和稳定)来统计各自板块的盈利增速。3Q盈利增速分别为4.5%、-2.35%、10.55%、-27.29%和0.85%。从Q3的数据看,单季度增速最高的是金融22.42%,其次是消费13.53%,最后是成长-27.43%。

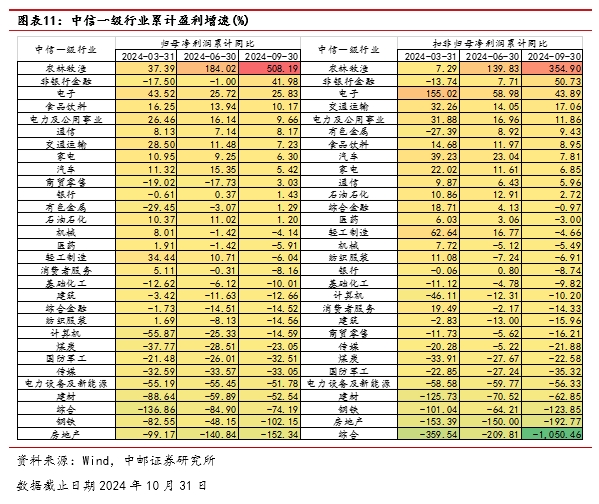

中信一级行业

根据中信一级行业统计,3Q归母净利润增速排名靠前是农林牧渔、非银行金融、电子、食品饮料和电力及公用事业,增速分别为508.19%、41.98%、25.83%、10.17%、和9.66%;增速靠后的是房地产、钢铁、综合、建材和电力设备及新能源,增速分别为-152.34%、-102.15%、-74.19%、-52.54%和-51.78%。

风险提示:

政策风险;市场波动风险。

1 A股整体企业盈利情况

从A股企业营收及盈利增长和净资产收益率角度来看,2024年3Q整体呈现负增长态势,但结构上有所分化。从环比角度来看,Q3较Q2下行压力减弱,盈利增速已经转正。主板相对双创和北证更具优势。国企相对民企抗风险能力更强。净资产收益率仍然保持缓慢下行趋势。

1.1 A股上市公司盈利同比增速

全部A股2024年3Q归母净利润同比增长-0.58%,营业总收入同比增长-0.87%。Q3归母净利润同比增长4.68%,营业总收入同比增长-1.51%。从中可以看到,Q3营业总收入同比增速虽然较Q2进一步下滑,但归母净利润同比增速已经转正。

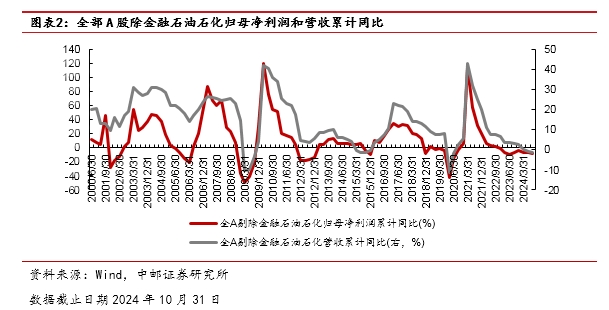

全部A股剔除金融石油石化之后, 2024年3Q归母净利润同比增长-7.49%,营业总收入同比增长-1.53%。Q3归母净利润同比增长-9.48%,营业总收入同比增长-2.80%。从中可以看到, Q3归母净利润和营业总收入同比增速均较Q2又进一步下滑。从趋势来看,虽然全部A股剔除金融石油石化的盈利增速下行趋势仍未见底,但是在财政逆周期调节的背景下我们认为持续大幅下行的可能性不大。

全部A股盈利走势预测:根据我们对全部A股历史2年、3年5年的年复合增速对比研究,不同年份的增速依旧保持这较强的周期性。因此我们可以分别通过近2年、3年和5年的年复合增长去估计未来走势。从2年期维度看见顶回落周期基本上走完,后续有望持续回升。从3年期维度看目前几乎已经达到历史3年同比负增长最低值附近,后续仍有望持续回升。从5年期维度看5年期增速在2021年Q1见顶之后走缓慢下行态势,目前也处于触底回升状态。因此,我们认为从中长期角度看,A股或处在一轮盈利修复的起点。

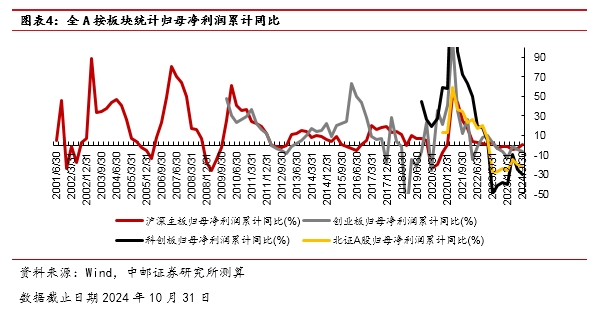

全部A股按照板块统计, 2024年3Q沪深主板归母净利润同比增长0.21%,创业板归母净利润同比增长-6.41%,科创板归母净利润同比增长-29.64%,北证A股归母净利润同比增长-22.34%;Q3沪深主板归母净利润同比增长6.29%,创业板归母净利润同比增长-10.97%,科创板归母净利润同比增长-43.63%,北证A股归母净利润同比增长-28.59%。从中可以看到,只有主板Q3是正增长,其余均为负增长。主板是扭亏为盈,其余是持续恶化。

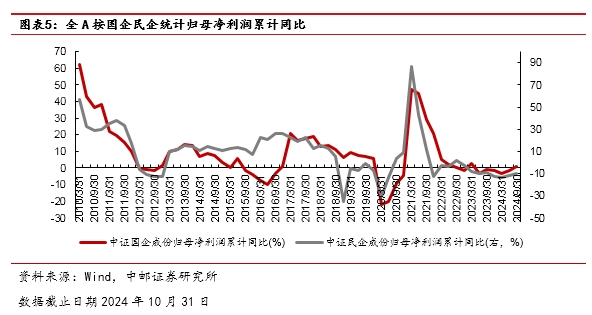

从国企和民企的分类来看,2024年3Q国企归母净利润同比增长0.97%,民企归母净利润同比增长-10.39%;Q3国企归母净利润同比增长6.16%,民企归母净利润同比增长-8.91%。从中可以看到,国企和民企Q3增速相对Q2环比回升,且国企Q2增速已经转正,Q3持续回升。

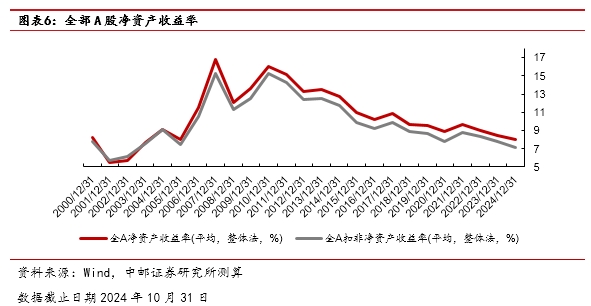

1.2 A股上市公司净资产收益率

全部A股2024年3Q净资产收益率(年化)为8.02%,扣非净资产收益率(年化)为7.16%,呈现出逐级下降的趋势。

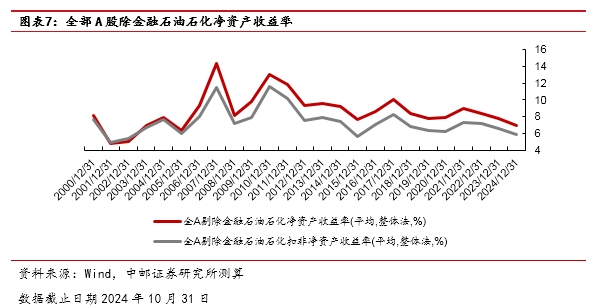

剔除金融和石油石化后,全部A股2024年3Q净资产收益率(年化)为6.96%,扣非净资产收益率(年化)为5.91%,也呈现出逐级下降的趋势。

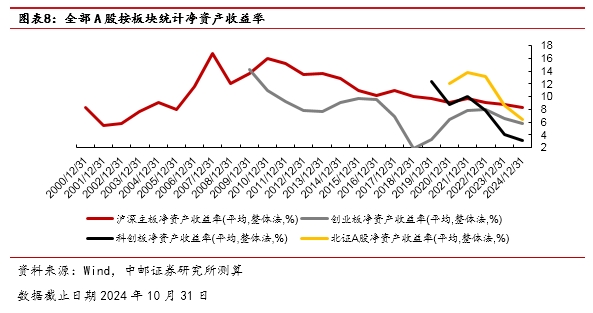

按照板块统计,2024年3Q沪深主板净资产收益率(年化)为8.31%,创业板净资产收益率(年化)为5.82%,科创板净资产收益率(年化)为3.07%,北交所净资产收益率(年化)为6.43%。主板的净资产收益率较创业板、科创板、北证A股更具吸引力。

按照国企民企统计,2024年3Q国企净资产收益率(年化)为8.50%,民企净资产收益率(年化)为6.33%,均呈现下行态势。

2 A股板块和行业盈利情况

从三季报数据来看,多数行业仍然走下行趋势。金融和消费行业表现较好,地产和周期行业表现较差。农林牧渔、非银行金融、电子、食品饮料和电力及公用事业等行业累计同比增速居前。

2.1 板块盈利增速

以中信风格(金融、周期、消费、成长和稳定)来统计各自板块的盈利增速。3Q盈利增速分别为4.5%、-2.35%、10.55%、-27.29%和0.85%。从Q3的数据看,单季度增速最高的是金融22.42%,其次是消费13.53%,最后是成长-27.43%。

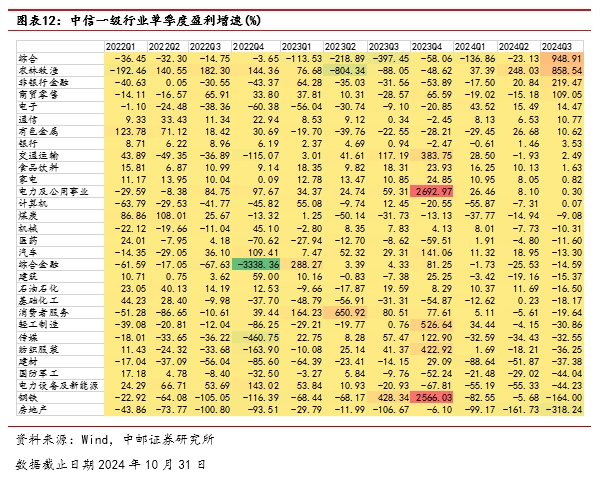

2.2 行业盈利增速

根据中信一级行业统计,3Q归母净利润增速排名靠前是农林牧渔、非银行金融、电子、食品饮料和电力及公用事业,增速分别为508.19%、41.98%、25.83%、10.17%、和9.66%;增速靠后的是房地产、钢铁、综合、建材和电力设备及新能源,增速分别为-152.34%、-102.15%、-74.19%、-52.54%和-51.78%。

3Q扣非净利润增速排名靠前的是农林牧渔、非银行金融、电子、交通运输和电力及公用事业,增速分别为354.90%、50.73%、43.89%、17.06%和11.86%;增速靠后的是综合、房地产、钢铁、建材和电力设备及新能源,增速分别为-1050.46%、-192.77%、-123.85%、-62.85%和-56.33%。

从单季度归母净利润增速来看,排名居前的五个行业分别是综合、农林牧渔、非银行金融、商贸零售和电子,增速分别为948.91%、858.54%、219.47%、109.05%和14.47%;排名居后的五个行业分别是房地产、钢铁、电力设备及新能源、国防军工和建材,增速分别为-318.24%、-164.00%、-44.23%、-44.04%和-37.38%。

3风险提示

3.1政策风险

未来市场可能存在财政政策低于预期风险。

3.2市场波动风险

近期市场成交额较大,随着美国大选的临近,或导致波动加剧。

来源:中邮证券

作者:黄付生、肖承志

您必须 [ 登录 ] 才能发表留言!