文/洪灏(交银国际董事总经理兼首席策略师)

“在投机力量的撞击中,情绪所扮演的角色已经偏离了商业和行业的常轨。如果不重视这一点,就无法充分地解释股价脱离其商业环境的现象。在华尔街,‘中庸’这个词并不存在,因爲投机机制注定一切行爲都会过度。就算是在幻想的高潮和失望的深渊过后,人们恢复性的反应都会过激,比正常的商业趋势波动更大。

人们若是只想把股票变动与商业统计挂钩,而忽略股票运行中的强大想象因素,或是看不到股票涨跌的技术基础,一定会遭遇灾难,因爲他们的判断仍是基于事实和数据这两个基本维度,而他们参与的这场游戏却是在情绪的第三维和梦想的第四维上展开的。”

——《华尔街十年》,巴尔尼-温克曼

2017年的领悟

质先行,量为辅。2017年可能标志着中国廉价规模性竞争结束的开始。此前,中国的主要竞争战略是规模效应:以增长为核心的经济模式,但几乎不考虑增长的质量;以低估的汇率驱动的廉价出口;而国内消费市场与传统的完全竞争模式十分相似。

即使在中、微观层面上,大规模竞争的思维方式也是显而易见的。中小银行通过监管漏洞扩大表外业务来做大资产负债表规模。这些银行最终落得表内一个银行,表外还有一个银行。电影工作室、网络零售商、微博等都在不计成本地刷电影的票房、刷流量、阅读量和僵尸粉。

卖方研究依赖着来自“211”大学的应届毕业生的人海战术来量产缺乏认真思考的研究。因此,带有强烈偏见的共识有时会迅速生根,发芽和开花到了最后可能会永垂不朽。在极端的条件下,社会的某些部分就像一个建立在格里沙姆的劣币定律(Gresham’s Law)上的物体,允许劣币泛滥,埋汰良币。

监管者的行动雷厉风行,坚决果断。例如,影子银行业务的增长受到抑制,监管新规几乎每周发布,虽然代价是债券市场此起彼伏的有时候甚至是史诗级的抛售浪潮。微博和社交媒体上的付费搜索功能、对虚假、庸俗新闻的传播和推广接受了审查。有关部门将“促进金融机构突出主业、下沉重心,增强服务实体经济能力,防止脱实向虚”。

因此,金融行业在未来几年将经历去杠杆化的困难痛苦历程,而且很可能面临自己的供给侧改革。由奢入俭难。事实上,在今年的达沃斯世界经济论坛上提到的“三大攻坚战”,即预防和化解重大风险、精准脱贫和污染防治,都表明了在政府的决策里,质量将先于数量。政府的工作重心正在从“有没有”转移到“好不好”。

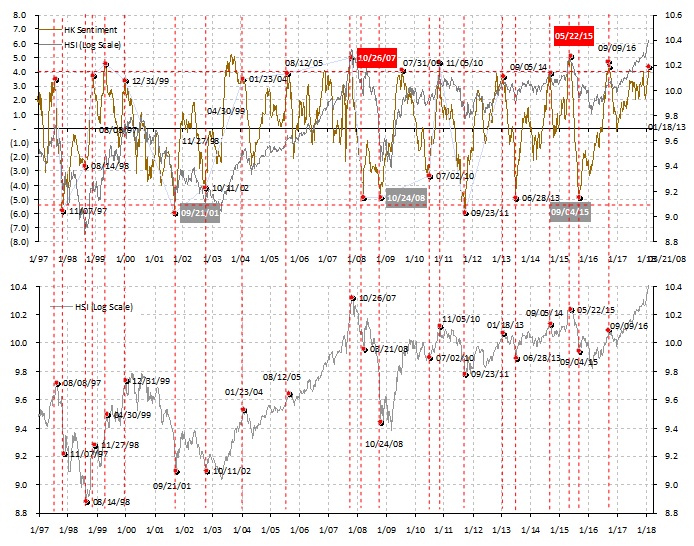

乐观的市场情绪暗示短期内交易应谨慎。虽然纯规模竞争已经开始落幕,但市场共识目前仍深受偏见的影响。我们自我研发的市场情绪指标显示市场情绪已经显示出了极端的乐观情绪。这是市场共识仍然存在极端偏见的一个例证(图表一)。尽管我们的市场情绪指标并非万无一失,它往绩还是非常优秀的。例如,它分别在2007年10月底上证综指超过6000点,和在2015年6月上证综指超过5000点的时候确定了市场泡沫的峰值——这是近代历史上中国股票市场最大的两个泡沫。

图表一:市场情绪极端亢奋,短期内交易要谨慎

虽然我们认为良好的经济前景依然可期,但市场情绪如此极端亢奋暗示,短期内交易仍需谨慎。我们需要在短期市场亢奋情绪被充分消化后,重新评估重建头寸的时间点。

与市场共识不同的观点

A股的小盘股正处于长期上升趋势。2017年是十多年来第一次出现大盘股上涨,同时小盘股下跌的明显分化现象。小盘股的相对收益被极端压抑,以至于大多数人都已经绝望。在我们2017年12月4日发表的题为《2018年展望:无限风光》的报告中,我们强调了以中证500指数为代表的小盘股在经历了惨淡的一年后将会有所表现,这是我们不同于市场共识的观点之一。在我们的展望报告发布后,A股大盘股持续拉涨的势头甚至都蒙蔽了那些以前曾是最能兼容并包的眼睛。

然而,自我们的展望报告后,香港小盘股已经开始飙涨。实际上,香港小盘股已经跑赢了以恒生指数为代表的香港大盘股。A股小盘股也已经出现了一定程度的上涨。虽然A股小盘股仍未能跑赢大盘股,但是它们清晰地在其长期上升趋势线上方运行。小盘股的估值也运行于其长期上升趋势线之上(图表二)。A股和港股小盘股表现的分歧表明,中国A股市场对于小盘股存在着根深蒂固的偏见。因此,A股市场需要更多时间来接受我们不同于市场共识的观点。

图表二:A股小盘股的估值运行于其长期上升趋势线之上

A股小盘股的盈利质量与大盘股不分伯仲;价值投资在中国从未奏效。许多人将买入大盘股等同为价值投资,并将2017年大盘股跑赢的结果作为价值投资的回归。

自2005年中证500小盘股指数有数据以来,其累积回报已经超过了上证50大盘股指数的两到三倍。此外,如果剔除银行与其他资本密集型行业,以经营性现金流与净利润之比来衡量盈利质量,中证500小盘股指数的盈利质量与大盘股相当,统计上并无明显的差异。同时,中证500指数的成分公司平均市值约为160亿元人民币。相比之下,新兴蓝筹股指数上证380指数的成分公司平均市值约为140亿元人民币。简而言之,中证500指数成分公司在盈利质量和多年累积回报率与上证50指数成分公司不分伯仲,有时候甚至更好。上证500的市值则与新兴蓝筹公司上证380指数成分股相当。

市场上还有一种看法,认为大盘股有“流动性溢价”,因此值得被买入。我们认为这是将成交量和流动性混为一谈。流动性在危机发生时才能有正确的定义。由于监管层致力于防范和解决系统性风险,在当前危机发生的可能性很低时,根据流动性评估股票价值的体系还不适用。同时值得注意的是,危机期间流动性好的资产反而更容易被甩卖,以募集资金来应对赎回压力,从而会蒙受更大的回撤,正如90年代初阿根廷经济危机期间,却是墨西哥资产价格率先暴跌。城中起火,殃及池鱼。

无论通胀前景如何,由于监管收紧,债券收益率暂时都难以下降。市场对经济增长前景似乎已经达成共识:中国经济增长将放缓,而中国以外的增长,特别是美国的增长,似乎仍然将保持强势。因此,增长的前景很可能已经在被计入市场价格。2018年下半年,中国或许会再一次将房地产作为经济增长的稳定器,最终使全年增长反而好于不断降低的预期。

通胀的前景也逐渐趋于一致:短期内,由于大宗商品价格上涨,通胀压力仍然难以消除,然而通胀的势能正在衰退。长期来看,收入与财富不均抑制了底层的、也就是大部分人群的需求。而这种长期的社会问题很难在短期有所改变。需求不足意味着通胀压力不大,甚至可能是全面的通缩(请参考我们2017年11月14日的报告《破译低通胀的密码:主要矛盾、社会进步和市场脆弱性》)。当前的问题是每个人都盯着同一张图表,为什么债券收益率仍然居高不下?

我们注意到美国十年国债收益率已经突破了长期的下行趋势。在我们2016年11月14日发表的特别报告《价格的革命-对全球资产配置的思考》以及在2017年11月14日发表的后续报告《破译低通胀的密码:主要矛盾、社会进步和市场脆弱性》中,我们已经详细讨论了债市长牛的终结。同时,我们的报告得出了股票将跑赢债券的结论。这些长期的展望,虽然耐人寻味,但对短期交易可能并没有那么重要。

短期来看,除了通胀前景以外,一定还有其他的因素使得债券收益率维持高位。在美国,美联储正在缩减其资产负债表,一个处于债券交易市场上的主要价格接受者边际上正在退场,而欧央行和日本央行最近的言论观点仍偏鹰派。在中国,处于债券交易上的诸多大型价格接受者,例如商业银行,正在受到更严峻的监管和流动性束缚。它们已不能再像以前那样自由地交易。

我们认为,市场交易结构的改变正使得债券收益率暂时高居不下,而非增长与通胀前景使然。 如是,高企的债券收益率反而将吸引那些因为股息收益与本金安全而买大盘股的投资者。

以下的情境值得我们仔细斟酌:1)如果增长超预期,那么无论通胀是否疲弱,成长型资产,例如小盘股、新兴市场以及大宗商品将跑赢——这也是一个较为可能的情形。2)如果增长令人失望,同时通胀疲软,那么债券在适应了交易结构变化之后将有所修复。3)如果增长不佳,同时通胀压力不减,那么所有的资产类别都难以有所表现。这也是一个最坏的情形。

您必须 [ 登录 ] 才能发表留言!